スタートアップ企業・ベンチャー企業を中心に、従来活用されてきた無償あるいは有償ストックオプションとは別の新しいモデルとして、信託型ストックオプションが幅広く活用されてきました。

しかし、2023年2月に行われた衆議院予算委員会において、令和5年度のストックオプション税制改正に関する質疑応答の中で、国税庁次長が「信託型ストックオプションによる所得は譲渡所得ではなく給与所得に該当する」等の見解を提示しました。

従前、信託型ストックオプションの所得区分は、業界的に譲渡所得に該当するものとして整理されていたところ、この見解提示により、所得区分の取扱いに関する通念が覆されることとなりました。

この記事では、信託型ストックオプションについて、概要・基本的なスキーム、ほかの種類との比較なども交え、国税庁の公式発表を踏まえた今後の活用におけるメリット・デメリット、実際に導入する際の注意点や活用事例まで解説していきます。

信託型ストックオプションとはsection

信託型ストックオプションとは何かについて、ストックオプションの意義や分類もみつつ、概説していきます。

そもそもストックオプションとは何か

ストックオプションとは、「一定期間においてあらかじめ設定された金額で株式を購入することができる権利のこと」をいいます。法的には、新株予約権の枠組みで用いられるものの1つです。「株式」を発行するのではなく、「株式を取得する権利」を発行(潜在的な株式発行)することが特徴です。

また、ストックオプションは、特に役員や従業員などに対し付与するものとして整理されるとともに、通常の新株予約権と同様に権利行使時の資金投下があるため、エクイティファイナンスとしての機能もあります。

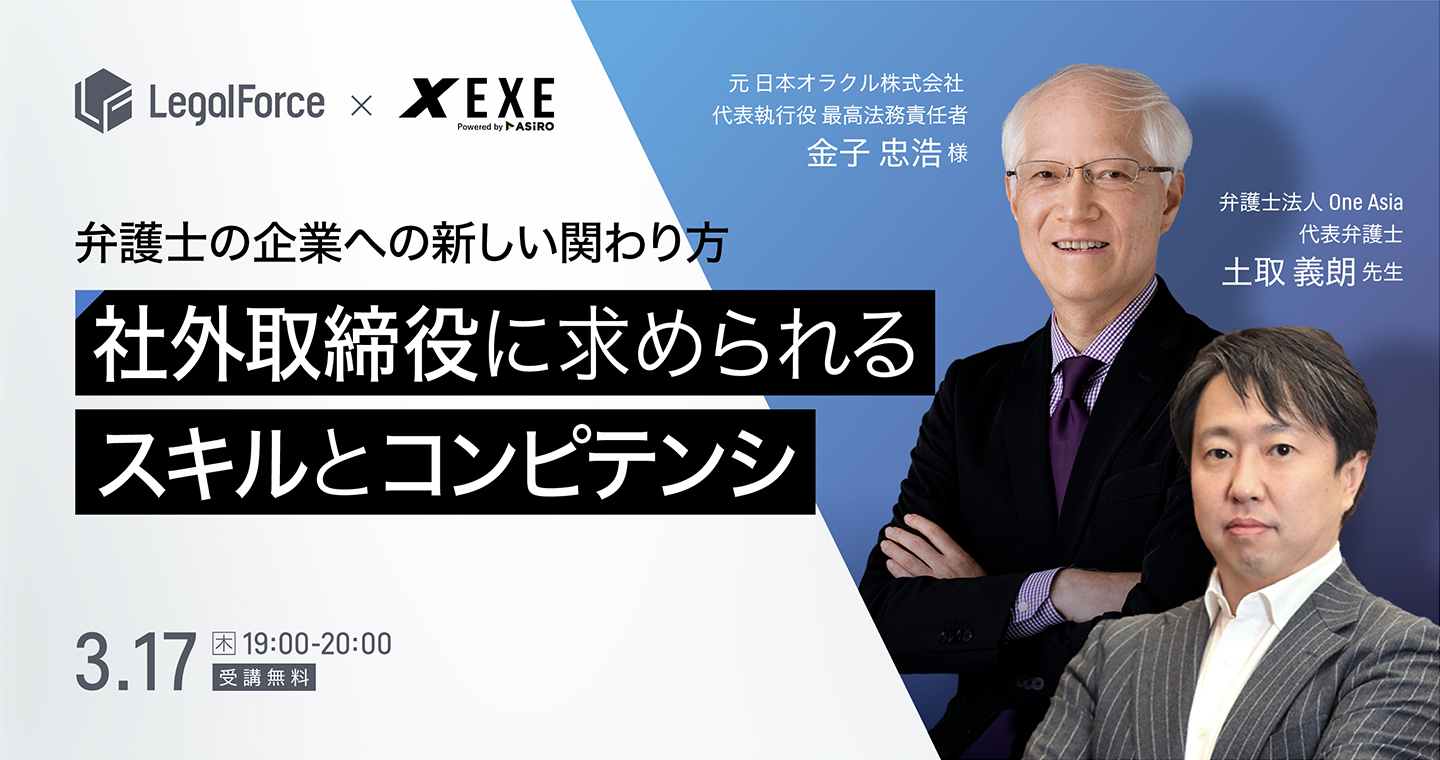

ストックオプションの種類

ストックオプションは、一般に次のような大きく3つの分類があります(名称に関しては様々なものがあるので、ここで掲載するものはあくまで一例です)。

- 無償ストックオプション

- 有償ストックオプション

- 信託型ストックオプション

そして、信託型ストックオプションには、2014年にコタエル信託株式会社がリリースした第三者拠出型の新株予約権信託、そして、すでにご紹介したように同社が今年2022年9月12日にリリースした発行会社拠出型の新株予約権信託の2種類があります。

表として整理すると、次の通りです。

信託型ストックオプションの概要と位置づけ

前掲の表のように、信託型ストックオプションは、これまで用いられてきた無償あるいは有償ストックオプションの形態とは異なる新たな形態として位置づけられます。

すなわち、信託型ストックオプションとは、端的には、会社から発行されるストックオプションを信託の仕組みを介して被付与者である役員、従業員等に交付する方法のことです。

信託型ストックオプションが台頭した背景

信託型ストックオプションが広く用いられるようになってきた背景には、より付与されるべき人にストックオプションの割り当てを確保し、逆に結果へのコミットメントがない従業員等にはストックオプションの付与対象としないようにしたいというニーズがありました。

また、個別的かつ定量的に被付与者の評価をストックオプションの取得量に反映する方法が待たれていました。

従来の無償ストックオプションや有償ストックオプションのスキームでは、個別の従業員ごとに契約を行うのは煩雑であり手間なので、一定の属性ごとにまとめてストックオプションを付与するところまでは対応可能でしたが、これでは上記のようなニーズへの解決策として十分ではありませんでした。

さらに、そうした実情から、ストックオプションの付与対象者も、ある程度会社内で勤続しているような社員になる傾向にあり、採用に当たってのメリットとして提示するには決め手を欠いていました。

そこで、個々の社員ごとに、また新入社員でも同じ基準で会社の業績向上への成果度合いを反映させインセンティブを与えることができる信託型ストックオプションに注目が集まるようになったと考えられます。

信託型ストックオプションの仕組みsection

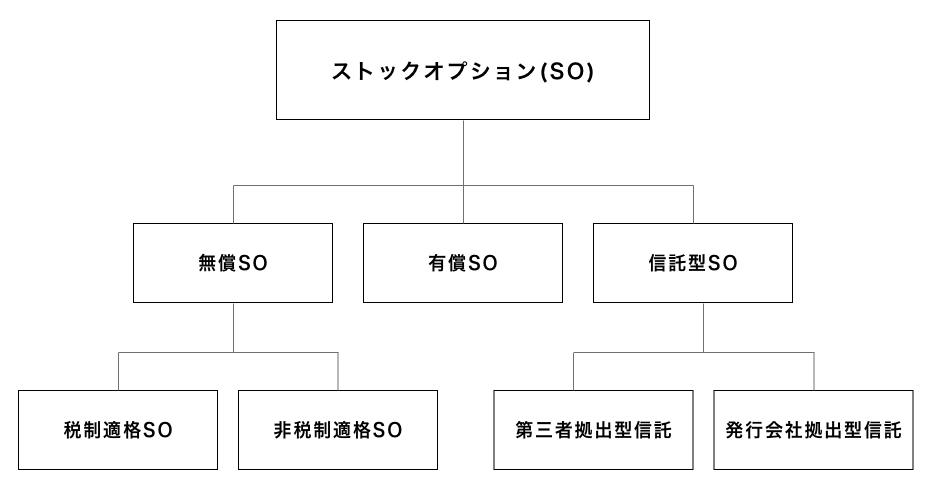

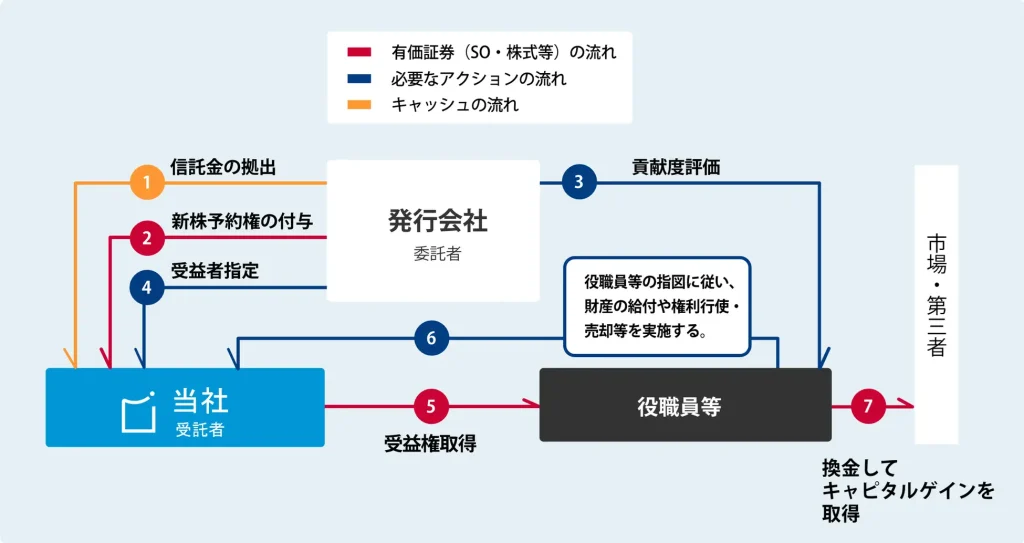

信託型ストックオプションは、次のようなスキームを内容として発行されるストックオプションです。

上図の①から⑤が大まかな流れですが、細かい運用面を補足して流れを整理すると以下の通りです。

- 資金拠出者である委託者が、発行価額を、信託を受ける受託者に対し払込む(上図の①に相当)

- 委託者は、発行会社のほか、創業者などのオーナー・CEO

- 受託者は、顧問税理士、管理信託会社など

- 受託者は発行会社に対し、時価相当の現金を払込んでストックオプションを購入する

- 発行会社は、受託者から払込みを受けて受託者に対し払込金額相当のストックオプションを割り当てる

- 上記⑵及び⑶までが上図の②に相当

- 会社は信託契約上の受益者に当たるストックオプションの被付与者・役員や従業員等にポイントを付与していく

- 信託期間満了時、受託者は、発行会社から被付与者に付与されたポイントに応じてストックオプション(新株予約権)を付与する

- 上記⑷及び⑸が上図の③に相当

- 新株予約権を付与された役職員は、発行会社に対して新株予約権を行使することにより株式を取得(上図の④に相当)

- 取得した株式を市場で売却(譲渡)して差益を報酬として取得(上図の⑤に相当)

- ⑴から⑸の流れについて、参照:塩野誠/宮下和昌『事業担当者のための逆引きビジネス法務ハンドブック』第2版316頁

なお、受託者である管理信託会社は、信託型ストックオプションの導入支援を行う民間企業によるもので、1つの市場を形成していました。

信託型ストックオプションの具体的なフローsection

信託型ストックオプションにおいて、上記のような流れはより具体的にどのようなものでしょうか。ここでは、次の4つのポイントに絞ってみていきます。

オーナーが受託者に対し新株予約権の発行価額を払い込み、それを原資に受託者が会社に発行価額を払い込む

新株予約権の発行形態に関しては、有償ストックオプションを基礎とするため、割当てを受ける受託者が発行価額の払い込みを行い、ストックオプションの付与を受ける必要があります。もっとも、原資を中間者である受託者が立て替えると複雑な問題が生じます。

そこで、オーナーがストックオプションの発行原資を拠出することになります。

なお、オーナーが原資を拠出して、それを受託者がそのまま払い込むと見せ金のような形にならないかとも思えますが、あくまでオーナーに拠出分がすぐに返還されるようなものではないので、見せ金の問題は生じません。

役員や従業員等へのポイント付与

信託期間満了時点まで、一定の基準に従い、ストックオプションの潜在的な付与者である役員、従業員等に対してポイントが付与されます。このポイント数が、ストックオプションの付与を受けるための交換可能な価値になります。

そのため、一定の基準は、業績向上への貢献度、人事評価の達成具合などによって定められるものです。会社によって異なります。

信託期間満了→ポイントに応じた信託受益権付与

信託期間が満了すると、付与されたポイントが集計された上、ポイント数に応じた信託受益権が付与されます。これにより、受益者たる役員、従業員等は、ストックオプションの付与を受けます。

被付与者の権利行使による株式取得→売却した場合はキャピタルゲイン

その後、被付与者は、権利行使により株式を取得することができます。さらにその後株式を売却することによりキャピタルゲインを得ることができます。

信託型ストックオプションに対する国税庁の見解提示による激震section

上記のような信託型ストックオプションは、ベンチャー・スタートアップ業界を中心に、より柔軟なインセンティブ設計を可能としてかつ節税が可能というメリットから非常に活用されてきたところ、冒頭で述べたように、国税庁による見解提示により、激震が走りました。

信託型ストックオプションによる所得は「譲渡所得」ではなく「給与所得」

2023年2月20日の衆議院予算委員会(第三分科会)での質疑応答における国税庁次長の発言部分のコアは、次の通りです。

発行法人が役員等に付与するストックオプションにつきましては、一般的な課税関係を申し上げますと、当該ストックオプションが税制適格ストックオプションに該当する場合、それから役務提供の対価に該当しない場合、これらの場合を除きまして、ストックオプションを行使した日の属する年分の給与所得として取り扱っているところでございます。

引用元:衆議院インターネット審議中継より、土田慎議員の部分

信託にストックオプションを付与していることから、役員等の給与所得として課税されないのではないかとの見解があることは承知しておりますが、その信託型ストックオプションが役員等への付与を目的としたおのである場合には、実質的に役員等に付与したと認めらられると考えられますことから、国税庁と致しましては、ストックオプションを行使した日の属する年分の給与所得として該当するものと考えているところでございます。・・・

要約すると、

- 一般論として、ストックオプションに係る課税所得は、いわゆる税制適格ストックオプションに該当する場合等を除き、ストックオプション行使日の属する年分の給与所得として取り扱われる

- このことは、信託先にストックオプションを付与していることで形式上役員等へのストックオプション付与にならない場合であっても、最終的に役員等へのストックオプション付与を目的とする限り実質的には同様であるため、ストックオプション行使日の属する年分の給与所得に該当する

という2点であるといえます。

なお、詳細な発言内容をまとめたものとして、次のツイートが参考になります。

そして、上記衆議院予算委員会での質疑応答からおよそ3か月後の5月下旬、国税庁は上記の見解を含む内容を正式に公表しました。

骨子としては、次の通りまとめられています。

- 当該信託(法人課税信託)には、組成時に受益者が存在しないことから、発行会社又は発行会社の代表取締役等が信託会社に信託した金銭に対して、法人課税が行われることとなります。

- 信託会社が税制非適格ストックオプション(信託型)を適正な時価(50)で購入した場合、経済的利益が発生しないことから、課税関係は生じません。

- 発行会社が役職員を受益者に指定して、役職員に当該ストックオプションを付与した場合の経済的利益については、課税関係は生じません(所法67の3②)。

- (注)役職員は、信託が購入の際に負担した50を取得価額として引き継ぐこととなります(所法67の3①)。

- 役職員が当該ストックオプションを行使して発行会社の株式を取得した場合、その経済的利益は、給与所得となります(所法28、36②、所令84③)。

(前掲・国税庁Q&A 4頁)

そして、特に衆議院予算委員会での質疑応答に関わる問題意識の部分として、業界内で信託型ストックオプションが行使時の「給与所得」には該当せず、譲渡時における「譲渡所得」として取り扱われるといった見解に対する言及がなされました。

税制非適格ストックオプション(信託型)については、

信託が役職員にストックオプションを付与していること、信託が有償でストックオプションを取得していることなどの理由から、上記の経済的利益は労務の対価に当たらず、「給与として課税されない」との見解がありますが、

・実質的には、会社が役職員にストックオプションを付与していること、役職員に金銭等の負担がないことなどの理由から、上記の経済的利益は労務の対価に当たり、「給与として課税される」こととなります。

(前掲・国税庁Q&A 5頁(注3)より)

見解提示に至るまでの経緯

このような見解提示に至るまでの経緯を表にまとめると、次のようになります。

| 業界の動き | 国税庁の動き | |

|---|---|---|

| 2014年9月 | 漆間総合法律事務所の松田良成弁護士と山田昌史氏によって考案された信託型ストックオプションのスキームが、旬刊商事法務No.2042、2043で発表される | |

| 2015年6月16日 | 上場前に信託型ストックオプションを導入した株式会社ヘリオスが東証マザーズ(当時)に上場 | |

| 2020年10月2日 | コタエル信託株式会社が、信託型ストックオプションの受託者業務を開始 | |

| 2023年2月20日 | 2023年2月20日に行われた衆議院予算委員会における自民党土田議員による質疑に対する国税庁次長の応答で、信託型ストックオプションが給与所得として扱われる旨が示される | |

| 2023年5月29日 | ストックオプションに関する課税取扱いについて、信託型ストックオプションの課税所得区分が給与所得であることについて公表 |

信託型ストックオプションに対する企業側の対応の動きsection

上記の国税庁による見解公表を受け、企業側としてはどのような対応がなされているでしょうか。

源泉徴収として企業側が負担

まず、企業側が信託型ストックオプションの行使による経済的利益に対して源泉所得税を徴収し、納付するという対応があります。国税庁のQ&Aにおいて示されているものでもあることから、一応の基準となる対応フローとなります。

既発行分について遡及される分に対する対応

国税庁が示した見解の中で、実務上非常に悩ましいポイントとなるのが、上記見解はあくまで公表時点から将来的に適用されるものではなく、当初からの見解を公表したという点です。

つまり、初めから、信託型ストックオプションは、権利行使日が属する年分の給与所得として扱われるものであるため、既発行の企業の中でこれと異なる見解で税務処理をしてきた企業としては、行使済みのものについて遡及的に適用されることになります。

これを受けて、企業側は、会社負担での源泉所得税納付として被付与者への負担をさせないという対応を行うものもありますが、交渉や対応コストを踏まえつつ負担を求めることも考えられます。

分割納付も可能

後で詳述する点にも関連しますが、上記見解公表後の6月2日に、国税庁から実務上の対応として企業や各種団体からの相談に応じることのほか、実情を踏まえて分割納付の相談に対応していく旨が示されています。

このような分割納付についても、税務当局とコミュニケーションを取りながら進めていくことが重要です。

信託型ストックオプション他のストックオプション形態との比較section

ここで、従来のストックオプションとの仕組みや内容の違いを比較しつつ分析していきます。

なお、ここでも、通常の第三者拠出型の信託型ストックオプションを念頭に置きつつ整理しています(以下、特に記述がない限り同じ。)

|

|

無償ストックオプション |

有償ストックオプション |

信託型ストックオプション |

|

導入時の検討事項 |

対象者の範囲、付与個数、税制適格、株式報酬型、行使条件 など |

対象者の範囲、付与個数、発行価額、無償(税制適格SO)との併用、行使条件など |

行使条件、発行数量、なおポイント付与に関する基準設定も |

|

企業側のコスパ |

発行の都度費用かかる |

発行の工数は基本的に1度で足りる(※1) |

|

|

付与時および行使時課税に関する取扱い |

税制適格:いずれも非課税 非税制適格:行使時課税あり |

いずれも非課税 |

① 付与時は非課税 ② 行使時は給与所得として課税 |

|

譲渡所得課税 |

あり |

||

|

会計上の処理(※2) →非上場企業の場合 |

税制適格であれば、費用計上なし |

払込金額を貸借対照表の純資産の部に「新株予約権」の項目で計上。 |

業績条件等が確定しない限り株式報酬費用の計上なし。 |

|

退職時に関する取り扱い |

維持または消滅 |

別の者に付与できる |

|

|

対象者の後決め可否 |

× |

〇 |

|

|

対象者の個別性 |

ポジション、役職までであれば条件設定可能だが、個々人ごとの付与を後決め× |

〇 |

|

|

非上場企業での導入可否 |

〇 |

||

- ※1年度中の報酬として処理工数が発生する場合もある

- ※2上場企業の場合は、費用計上の必要あり

(発行会社の資金拠出で導入可能な新たなタイプの信託型ストックオプション「オプションプール信託™」のリリースを決定|PRTIMES コタエル信託株式会社掲載の図をもとに筆者作成)

今後の税制適格ストックオプションの可能性と位置づけ

国税庁の見解公表後は、信託型ストックオプションにおける行使時の節税メリットがなくなる形となったため、現状は、税制適格の一環としての位置づけが失われるような形となりました。

その結果、税制適格ストックオプションが法律上適正に認められるストックオプションにおける節税スキームとして位置づけられることになると考えられます。

信託型ストックオプションのメリット・デメリット

上記の従来型ストックオプションとの比較も踏まえると、信託型ストックオプションのメリット・デメリットは、次の通り整理することができます。

メリット

| 具体的な内容 | 誰のメリットか |

| 付与対象者を後決めできる | 発行会社 |

| 退職者には付与せずその分別の社員に付与可能→役員、従業員側としてもストックオプションの取得を放棄して転職などが可能 | 発行会社、被付与者 |

| 信託型ストックオプションを活用した成果報酬により、通常の成果報酬の場合と比べて人件費削減効果あり | 発行会社 |

| 個々人の成果に応じて相対的にストックオプションの付与を行うことができる | 発行会社、被付与者 |

| 税制適格の場合と同様に、キャピタルゲイン時点での一括課税 | 被付与者 |

デメリット

| 具体的な内容 | 誰のデメリットか |

| 委託者であるオーナーなどに発行原資にかかる金銭的負担がある | 委託者(発行会社のオーナー、CEOなど) |

| 受託者に対して支払う手数料や報酬にかかるコスト | 発行会社? |

| 人事評価制度やストックオプションの付与を判断するための基準・ガイドラインの策定ができていないと、かえって役員、従業員等の士気が低下するおそれがある | 発行会社 |

信託型ストックオプションを導入する際の注意点3つsection

信託型ストックオプションを導入する際、どのような点に注意すべきでしょうか。3つの点について解説していきます。

新たな課税上の取扱いの内容

国税庁の見解公表後も、さらに動きがありました。

6月6日に行われた「新しい資本主義実現会議(第19回)」において、信託型ストックオプションの課税上の取扱いに関し、鈴木財務大臣による提出資料の中で、公表の趣旨に関する説明と併せて、次のような言及がなされています。

(信託型ストックオプションの課税上の取扱いについて)

●併せて、スタートアップ等による税制適格SOの活用を推進する観点から、今般、国税庁において、

①信託型SOについても、一定の要件を満たせば、給与課税を要しない税制適格SOと取り扱うことが可能であることを明らかにするとともに、

②未上場会社の株価算定ルールを明確化。

(注)税法上、税制適格SOの権利行使価額は、SOに係る契約締結時の株価を上回る水準で設定することとされているが、当該株価を財産評価基本通達の方法で算定することを認める旨通達改正を行う(改正案をパブコメ中。7月中を目途に改正を予定。)。

→未上場会社であるスタートアップにとって、税制適格SOに係る権利行使価額の設定が容易になり、税務の予見可能性も向上。

(太字は筆者による。)

これによると、今後、信託型ストックオプションについても一定の要件をもとに税制適格SOとして位置づけが与えられる可能性があることが示唆されており、今後も建設的な議論がなされていくことも予想されます。

信託型の使い勝手重視か、従業員側のベネフィット重視か

とはいえ、現状においては、信託型ストックオプションにおける課税上の取扱いが、給与所得として最大55%の税率になることを踏まえたメリット・デメリットの検討であると考えられます。

具体的には、付与対象者の後付け等のメリットを重視するか、従業員側のベネフィットを考慮しつつ差し当たり税制適格ストックオプションのスキームを導入するかといった点を考慮すべきでしょう。

導入時期とポイント付与の基準の定め方

上記のデメリットでも述べたように、人事評価制度やストックオプション付与のための基準・ガイドラインを策定しなければ、信託型ストックオプションのスキームを効果的に活用することができません。

ポイント付与の基準の具体的な内容も、貢献度を適切に反映した合理的な内容をしっかりと確立できない限り、結果として無駄が生じてしまうおそれもあります。 ゆえに、導入時期や基準の定め方には注意が必要です。

信託型ストックオプションの活用事例section

信託型ストックオプションの活用事例として、2つご紹介していきます。

KLab株式会社

同社では、2016年3月7日、第三者拠出型の信託型ストックオプションを発行しました。

端的には、CEOの真田氏が個人キャッシュから資金を拠出し、割当先の信託会社との間で信託契約を締結した上、ストックオプションの発行を行うものでした。特徴的なのが、信託期間が異なる3つの信託契約を締結し、1つの信託契約ごとに5000個の新株予約権を割り当てる点です。

これにより、異なる期間において所属する役職員にもストックオプションの恩恵を受けさせることができ、インセンティブを与える効果があると考えられます。

また、同社では、ストックオプションの付与マニュアルを作成しており、これに基づき職責や業績貢献当に応じてポイントを付与するとされ、基準の策定も準備が綿密に行われたものと考えられます。

KLabの例は、第三者拠出型のベースを確立しつつ、信託契約のスキームで幅広くストックオプションの恩恵を与えるものであった例といえます。

株式会社スペースマーケット

株式会社スペースマーケットでは、信託型ストックオプションの導入前に、通常の税制適格ストックオプションが発行されていました。しかし、その発行時期以降に入社した社員はストックオプションの恩恵を得られておらず、インセンティブに不公平感が生じるような状況でした。

そこで、インセンティブをフェアに行うべく導入されたのが、信託型ストックオプションでした。そして、タイミングは、資金調達におけるシリーズBラウンド時点、そしてシリーズCラウンド時点の2つの時点でした。税制適格ストックオプションの発行を含めると、合計3階のストックオプションを発行しています。

スペースマーケットの例は、通常のストックオプション付与における課題やデメリットがよくわかる点、発行の時期が会社の成長ステージに応じている点で参考になる例と言えます。

新たなタイプの発行会社拠出型信託型ストックオプションsection

最後に、冒頭でも述べた新しいタイプの信託型ストックオプションとして注目される、発行会社拠出型の信託型ストックオプションについて、若干解説していきます。

発行会社拠出型信託の仕組み

これは、開発したコタエル信託株式会社が商標登録している呼称では「オプションプール信託」といわれるものです。

プレスリリースの内容によれば、次のような仕組みです。まず、発行会社が、受託先との間で信託契約を締結した上、受託先に対し信託金を拠出します。そして、社内でストックオプションの発行手続を行い、新株予約権の割当てを行います。

これ以降のフローは、第三者拠出型の場合と同様になります。

第三者拠出型信託との違い

文字通り、ストックオプション発行の原資がオーナーなど発行会社以外の第三者ではなく発行会社自身の資金を原資とする発行である点に違いがあります。

第三者拠出型の場合は、CEOの場合のほか資金拠出をしてくれるようなオーナーを探す必要があったり、それには資金力のある上場企業などに掛け合う必要がありましたが、スタートアップ・ベンチャー企業では困難な側面があります。

発行会社型の信託型ストックオプションの場合であれば、自社の資金の範囲で発行可能であることから、導入のしやすさが違います。他にも、3か月おきの柔軟な受益者決定、後見期待値に応じた配分決定、発行会社自身による受益者指定権の活用といったメリットがあります。

まとめ

本記事のポイントを3つ整理したまとめです。

- 信託型ストックオプションは、信託の仕組みを掛け合わせたストックオプションの付与であり、被付与者の後決めを可能にするなど、従来のストックオプションの仕組みにはない画期的なものとして、スタートアップ・ベンチャー企業を中心に活用が広がっている。

- 2023年5月下旬に、信託型ストックオプションの課税上の取扱いは、行使時の属する年分の給与所得として扱われること等の見解が国税庁から公表され、従前の業界内の認識が覆されるに至った。

- 企業側としては、遡及分の対応において実務上困難な点もあるが、分割納付などの利用可能性があるほか、今後税制適格ストックオプションとして認められる要件が整理される動きもあるため、メリット・デメリットについて多角的に検討して導入を考える必要がある。