今年改正会社法が施行され、上場企業における社外取締役の設置義務化に際して、既存の上場企業のほか、IPOを志向するベンチャー企業の中でも社外取締役に対する注目度が高まっています。社外取締役がIPOのプロセスの中でどのような位置づけがあるのか、役割、選任の人数や要件など、以前にもまして慎重に検討すべき状況にあります。

そこで今回は、IPOに向けたプロセスにおける社外取締役の位置づけ、役割、選任にあたってのポイントなどを、IPOへのスケジューリングと照らし合わせつつ、徹底解説していきます。

IPO準備企業における社外取締役の設置義務と選任要件section

IPO準備に向けて、社外取締役の設置がどのような意味、重要性を持つかを踏まえた上で、社外取締役の設置要件と重要性を解説していきます。

社外取締役の設置が義務化

今年3月から、改正会社法が施行され、上場企業における社外取締役の設置が義務化されました。従来、コーポレートガバナンス・コードの中でも出てくるコンプライ・オア・エクスプレインの考え方から、会社法上も、社外取締役の設置は義務ではありませんでした。

すなわち、社外取締役を設置しない場合には、その理由の説明義務が課されていたのに対し、今年施行された会社法によれば、社外取締役の設置が義務化されたのです。

第三百二十七条の二

引用元:会社法第327条

監査役会設置会社(公開会社であり、かつ、大会社であるものに限る。)であって金融商品取引法第二十四条第一項の規定によりその発行する株式について有価証券報告書を内閣総理大臣に提出しなければならないものは、社外取締役を置かなければならない。

社外取締役の設置が義務化された経緯は、経営陣の中で社内取締役の個人的な利益実現とは離れ、専門的知見の提供をすることに価値を求められる社外取締役の設置を常態化させることで、経営監視機能を担保することにあるとされています。

義務化の推進を支える認識は、単純化すれば以下のようになろう。上場企業では、常に経営者が株主の利害を十分に実現しないという利益相反問題が深刻化する可能性がある。社外取締役は内部昇進の取締役と異なる知識とインセンティブ(誘因)を持つため、その経営監視機能によって企業価値を引き上げることができる。

出典:社外取締役の義務化を考える:企業特性に応じた導入を|独立行政法人経済産業研究所(2012年8月3日)

社外取締役の設置が、企業価値の向上との関係で因果関係を有することが実証的な裏付けをもつわけではありません。しかし、グローバルスタンダードを確保し、投資家の信頼を得ることも意図されていると考えられます。

IPOを目指す企業においても、上場企業の中でのルール変更に対応する必要があるため、社外取締役の設置義務化の流れを理解することは重要です。

社外取締役の選任要件

社外取締役の定義は、会社法にあります。会社法2条15号の規定が、実質上、社外取締役の要件になります。

会社法2条

十五 社外取締役 株式会社の取締役であって、次に掲げる要件のいずれにも該当するものをいう。イ 当該株式会社又はその子会社の業務執行取締役(株式会社の第三百六十三条第一項各号に掲げる取締役及び当該株式会社の業務を執行したその他の取締役をいう。以下同じ。)若しくは執行役又は支配人その他の使用人(以下「業務執行取締役等」という。)でなく、かつ、その就任の前十年間当該株式会社又はその子会社の業務執行取締役等であったことがないこと。

ロ その就任の前十年内のいずれかの時において当該株式会社又はその子会社の取締役、会計参与(会計参与が法人であるときは、その職務を行うべき社員)又は監査役であったことがある者(業務執行取締役等であったことがあるものを除く。)にあっては、当該取締役、会計参与又は監査役への就任の前十年間当該株式会社又はその子会社の業務執行取締役等であったことがないこと。

ハ 当該株式会社の親会社等(自然人であるものに限る。)又は親会社等の取締役若しくは執行役若しくは支配人その他の使用人でないこと。

ニ 当該株式会社の親会社等の子会社等(当該株式会社及びその子会社を除く。)の業務執行取締役等でないこと。

ホ 当該株式会社の取締役若しくは執行役若しくは支配人その他の重要な使用人又は親会社等(自然人であるものに限る。)の配偶者又は二親等内の親族でないこと。

引用元:会社法第2条

イとロは、過去の時間軸において、社内役員としての経験あるいは密接に関連する経験がないことを意味します。

ハからホは、現在の時間軸において、社内役員あるいは事業執行上一定の管理ポジションにいるなど、業務の意思決定ないし遂行をコントロールするような職務に従事していないこと、そして経営陣との事実上の利害関係がないことを意味します。

採用すべき社外取締役の人数

IPOを目指す上で、何人の社外取締役人材を確保する必要があるのでしょうか。

上場にあたり採用する機関設計により異なります。前提として、有価証券上場規程によれば、上場企業がとるべき機関設計は、監査役会設置会社、監査等委員会設置会社、そして指名委員会等設置会社の3つのバリエーションがあり、取締役会は、必置となります。

(上場内国会社の機関)

引用元:有価証券上場規程(東京証券取引所)

第437条

上場内国株券の発行者は、次の各号に掲げる機関を置くものとする。

(1) 取締役会

(2) 監査役会、監査等委員会又は指名委員会等(会社法第2条第12号に規定する指名委員会等をいう。)

(3) 会計監査人

2 前項の規定にかかわらず、グロース上場内国会社は、上場日から1年を経過した日以後最初に終了する事業年度に係る定時株主総会の日までに同項各号に掲げる機関を置くものとする。

そのうえで、各場合に必要な社外取締役の人数は、次のように異なります。

監査役会設置会社の場合

監査役会設置会社では、最低一人の社外取締役が必要になります。また監査等委員会設置会社では、3人以上の監査等委員取締役のうち過半数が社外取締役である必要があるため、最低2人以上の社外取締役が必要です(会社法331条6項)。

(取締役の資格等)

引用元:会社法第331条

第三百三十一条 次に掲げる者は、取締役となることができない。

5 取締役会設置会社においては、取締役は、三人以上でなければならない。

6 監査等委員会設置会社においては、監査等委員である取締役は、三人以上で、その過半数は、社外取締役でなければならない。

指名委員会等設置会社の場合

指名委員会等設置会社では、指名委員、報酬委員または監査委員の各委員は、3人以上であり(同法400条1項)、各委員の過半数が社外取締役である必要があります(同条3項)。したがって、各委員最低2人以上の社外取締役がおかれることになることから、6人以上の社外取締役が必要となります。

(委員の選定等)

引用元:会社法第400条

第四百条

指名委員会、監査委員会又は報酬委員会の各委員会(以下この条、次条及び第九百十一条第三項第二十三号ロにおいて単に「各委員会」という。)は、委員三人以上で組織する。

2 各委員会の委員は、取締役の中から、取締役会の決議によって選定する。

3 各委員会の委員の過半数は、社外取締役でなければならない。

4 監査委員会の委員(以下「監査委員」という。)は、指名委員会等設置会社若しくはその子会社の執行役若しくは業務執行取締役又は指名委員会等設置会社の子会社の会計参与(会計参与が法人であるときは、その職務を行うべき社員)若しくは支配人その他の使用人を兼ねることができない。

社外取締役の独立性の担保に関して

社外取締役の独立性に関して、会社法上は明確な規定がありません。他方で、上場規程には、次のような規律があります。

(独立役員の確保)

第436条の2

上場内国株券の発行者は、一般株主保護のため、独立役員(一般株主と利益相反が生じるおそれのない社外取締役(会社法第2条第15号に規定する社外取締役であって、会社法施行規則(平成18年法務省令第12号)第2条第3項第5号に規定する社外役員に該当する者をいう。)又は社外監査役(会社法第2条第16号に規定する社外監査役であって、会社法施行規則第2条第3項第5号に規定する社外役員に該当する者をいう。)をいう。以下同じ。)を1名以上確保しなければならない。

2 独立役員の確保に関し、必要な事項については、施行規則で定める。

3 第1項の規定にかかわらず、JASDAQの上場内国会社のうち、内訳区分がグロースである会社(以下「グロース上場内国会社」という。)は、上場後最初に終了する事業年度に係る定時株主総会の日までに独立役員を1名以上確保するものとする。

引用元:有価証券上場規程(東京証券取引所)

その上で、独立性を担保するための基準として、例えば東証によれば、下記のような細目的な基準があります。

5.上場会社が規程第4章第4節第1款の規定に違反した場合における規程第508条第1項の規定に基づく公表及び規程第509条の規定に基づく上場契約違約金の徴求の要否の判断は、次の(1)から(8)までに掲げる区分に従い、当該(1)から(8)までに掲げる事項のほか、違反の内容、当該違反が行われた経緯、原因及びその情状並びに当該違反に対して当取引所が行う処分その他の措置の実施状況その他の事情を総合的に勘案して行う。

(3)の2 規程第436条の2の規定

施行規則第436条の2の規定に基づき上場内国株券の発行者が独立役員として届け出る者が、次のaからdまでのいずれかに該当している場合におけるその状況

a 当該会社を主要な取引先とする者若しくはその業務執行者又は当該会社の主要な取引先若しくはその業務執行者

b 当該会社から役員報酬以外に多額の金銭その他の財産を得ているコンサルタント、会計専門家又は法律専門家(当該財産を得ている者が法人、組合等の団体である場合は、当該団体に所属する者をいう。)

c 最近においてa又は前bに該当していた者

cの2 その就任の前10年以内のいずれかの時において次の(a)又は(b)に該当していた者

(a) 当該会社の親会社の業務執行者(業務執行者でない取締役を含み、社外監査役を独立役員として指定する場合にあっては、監査役を含む。)

(b) 当該会社の兄弟会社の業務執行者

d 次の(a)から(f)までのいずれかに掲げる者(重要でない者を除く。)の近親者

(a) aから前cの2までに掲げる者

(b) 当該会社の会計参与(社外監査役を独立役員として指定する場合に限る。当該会計参与が法人である場合は、その職務を行うべき社員を含む。以下同じ。)

(c) 当該会社の子会社の業務執行者(社外監査役を独立役員として指定する場合にあっては、業務執行者でない取締役又は会計参与を含む。)

(d) 当該会社の親会社の業務執行者(業務執行者でない取締役を含み、社外監査役を独立役員として指定する場合にあっては、監査役を含む。)

(e) 当該会社の兄弟会社の業務執行者

(f) 最近において(b)、(c)又は当該会社の業務執行者(社外監査役を独立役員として指定する場合にあっては、業務執行者でない取締役を含む。)に該当していた者

出典:【独立役員の確保にかかる実務上の留意事項】(2021年6月改訂版)|東証

詳細は割愛しますが、特に顧問先の弁護士あるいは会計士を選任する場合には、太字で示したbの基準に該当しないかどうかには注意が必要です。

IPO企業におけるコーポレート・ガバナンスについてsection

社外取締役は、そもそも、コーポレート・ガバナンスの文脈の中の一要素として位置づけられることがあります。IPO準備企業において、コーポレート・ガバナンスは、どのような位置づけなのでしょうか。

IPOの準備を行う上でのコーポレート・ガバナンスは、上場企業が順守すべきガバナンススキームの構築です。特に、コーポレート・ガバナンスには、会社法などの法令に表れるものとは別の法源として、コーポレート・ガバナンス・コード(CGC)があります。

CGCにおいて求められる基準は、プリンシプルベースで定められます。5つの基本原則と、各基本原則に紐づくいくつかの補充原則によって成り立っています。

CGCの5つの基本原則

- 株主の権利・平等性の確保

- 株主以外のステークホルダーとの適切な協働

- 適切な情報開示と透明性の確保

- 取締役会等の責務

- 株主との対話

IPO準備との関係で重要なのが、3点目の適切な情報開示と透明性の確保と、4点目の取締役会等の責務です。

「適切な情報開示と透明性の確保」

これは、

「会社の財政状態・経営成績等の財務情報や、経営戦略・経営課題、リスクや経営課題、リスクやガバナンスに係る情報等の非財務情報について、法令に基づく開示を適切に行うとともに、法令に基づく開示以外の情報提供にも主体的に取り組む」ことです(CGC|東京証券取引所 2021年6月11日2頁)。

財務情報の開示は、株主をはじめとしたステークホルダーにとって、数値に基づき客観的に企業価値を判断するために必要です。

非財務情報に関しても、財務情報の根拠となる業務執行の原因と成果を探るために重要な情報です。また、経営戦略や経営課題の開示が正確かつわかりやすく行われることは、より企業活動を発展させていく上での投資判断において極めて重要であるといえます。

IPOを目指す上で、IRの体制整備が上場企業としての適格を図る重要なファクターであることから、コーポレート・ガバナンス強化の一環として、重要です。

取締役会等の責務

とりわけ、「経営幹部による適切なリスクテイクを支える環境整備を行うこと」と「独立した客観的な立場から、経営陣(執行役及びいわゆる執行役員を含む)・取締役に対する実効性の高い監督を行うこと」が重要です。

経営の監視・監督は、攻めと守り両方の側面がありますが、いずれか一方のみが機能しているだけでは足りません。「守り」の側面だけでは、例えば、ビジネスの適法性判断において消極的な結論となった場合に、そこでビジネスが進まなくなります。

それだけではなく、仮にビジネスモデルが形式上違法である場合にどれだけ違法性を払拭する解がありうるか、グレーゾーンである場合に、規制によるリスクテイクに合理性を担保する手段を打ち立てることを含めて議論を提示することが重要です。

IPOを目指す上で、法的にグレーであるがなんとなく発展させてきた事業であっても、そこに合理的な根拠を用意すること、ひいては社会的に適法性の根拠づけを得る手段を実行していくことが、上場企業水準のガバナンス確保のため重要になります。

IPOにおける社外取締役の役割3つsection

IPOにおける社外取締役の役割を考える上では、上場企業における社外取締役の位置づけを考えることになります。

上場後の経営の監督・監視を行うための課題把握

上場後において、実効的に経営の監督と行うには、その時になって初めて問題を把握するのでは、課題に対する対応が遅れてしまいます。そのため、IPOの事業計画を踏まえ、上場前にクリアしておくべき経営課題を把握し、上場前から解決策を提示する必要があります。

上場基準をクリアするためのコンプライアンス体制の構築

創業時からの取締役だけでは、内部的な視点によりがちで、客観的な観点からの問題把握が困難です。そのため、社外取締役には、事業のフェーズや特質に応じて、客観的な視点から、必要なコンプライアンス体制を確保するための知見を提供する役割があります。

会社の実態に沿った会計制度と開示制度の構築

財務諸表監査とも関連しますが、上場後は、適切な財務情報等の開示が必要になります。投資家の判断基礎となる情報の透明性を確保することが、上場企業に不可欠であるからです。そして、そこには同様に独立かつ客観的な立場にある会計監査を主とする監査役との協働により、経営陣の意思決定につなげる必要があります。

IPOスケジュールと社外役員の採用時期section

IPOに向けたスケジュールと社外役員の採用時期は、どのように考えるべきでしょうか。

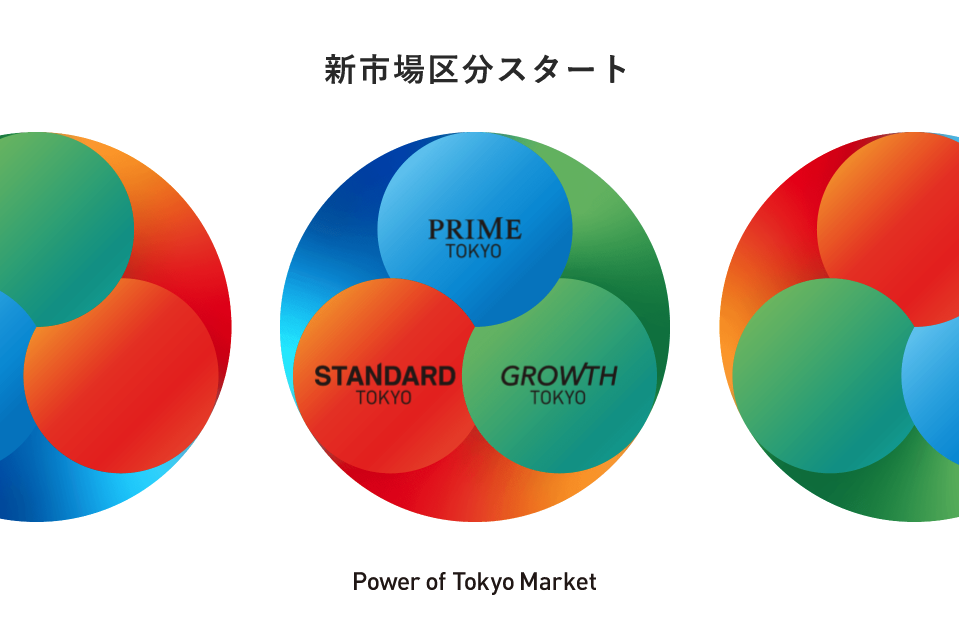

IPOスケジュール

IPOのスケジュールは、上場申請年度をNとした場合、その1期前、2期前、3期以上前の大きく3つに分かれます。

| 時期 | 準備すべき事項 |

| 上場申請3期前(N-3) | 株式の上場を行う上で整備すべき社内体制、会計制度、資本政策などの課題抽出→ショートレビュー |

| 上場直前々期(N-2) | 財務諸表監査 内部統制報告制度対応など |

| 上場直前期(N-1) | |

| 上場申請年度(N期) | 上場企業として備えるべきガバナンス体制、IR制度の構築と運用 |

社外役員の採用・選任時期は?

社外取締役の採用は、上場直前期の1期前時点であれば、事を欠きません。他方で、時点の問題とは別に、人材候補を確実に採用する上で、準備はより早い段階から開始することが重要です。

具体的には、上場申請の3期前から人材候補を選定しておくのがベストです。社外取締役の選任も株主総会の決議によること、その前提として取締役会での吟味検討も必要であることなども踏まえると、短期的なスパンではなく、中期的に検討すべき事項であるからです。

そして、2期前には選任を行い、社内体制の課題などを抽出し、あるいはショートレビューの中で表れた課題を共有しその解決策の考案を遂行する機会を確保するとよいでしょう。上場条件をクリアするために必要な課題克服には、その原因把握から携わることで、上場後もより実効的な経営の監督が期待できるからです。

社外取締役を選任する際の留意点section

社外取締役の候補を抽出し、ひいては実際に選任する上で、どのような点に留意すべきでしょうか。

コーポレートガバンスコードへの配慮

会社法上はあくまで社外取締役の設置義務があることや、一般的な資格要件を定めるにとどまりますが、実質的な点は、上場規程やCGCを参考にする必要があります。

特に、CGCに関しては、次の原則に留意すべきです。

【原則4-7.独立社外取締役の役割・責務】

上場会社は、独立社外取締役には、特に以下の役割・責務を果たすことが期待されることに留意しつつ、その有効な活用を図るべきである。

(ⅰ)経営の方針や経営改善について、自らの知見に基づき、会社の持続的な成長を促し中長期的な企業価値の向上を図る、との観点からの助言を行うこと

(ⅱ)経営陣幹部の選解任その他の取締役会の重要な意思決定を通じ、経営の監督を行うこと

(ⅲ)会社と経営陣・支配株主等との間の利益相反を監督すること

(ⅳ)経営陣・支配株主から独立した立場で、少数株主をはじめとするステークホルダーの意見を取締役会に適切に反映させること

出典:コーポレートガバナンス・コード|東京証券取引所 2021年6月11日 18頁

スキルセット(スキルマトリックス)

スキルマトリクスは、取締役会を構成する各取締役の管掌する業務、取締役会での地位や役職、専門分野・ストロングポイントを一元化したものです。

| 役員 | 企業経営 | 製造・技術・研究開発 | マーケティング・営業 | 財務・ファイナンス・M&A | IT・デジタル | 人事・労務・人材開発 | 法務・リスクマネジメント | ESG・サステイナビリティ | グローバル経験 |

|---|---|---|---|---|---|---|---|---|---|

| A | ● | ● | ● | ||||||

| B | ● | ● | ● | ||||||

| C | ● | ● | ● | ||||||

| D | ● | ● | ● | ||||||

| E | ● | ● | ● | ||||||

| F | ● | ● | ● | ||||||

| G | ● | ● | ● |

複雑かつ多様化した社会では、たった1人の全知全能のカリスマ的人材のクリエイティビティとリーダーシップのみで永続的な事業を成り立たせていくことは困難です。

つまり、様々なスキルを有する人材が、相互補完的に、それぞれの役割を全うすることで総体的に、事業を遂行していくことがスタンダードになっています。その際に、どのようなポジションにどのようなスキルの人材を配置しているか、どのような人材が足りないのかを把握するためのツールが、スキルマトリクスです。

人材の属性|弁護士、経営人材、会計士

上記のスキルマトリクスを満たすような人材の属性としては、主として、弁護士、経営人材、会計士の3つが考えられます。

弁護士の場合

弁護士は、上記の表でいえば、法務やリスクマネジメントという点に高い専門性があります。専門分野によっては、財務・ファイナンス・M&Aという点にも高度な知見を有する場合もあります。また、一人法務の経験があるような場合は、マーケティング・営業についても高いスキルセットを有する場合も考えられます。

いずれにしても、論理的思考力・推論力、課題解決能力において能力値が高い弁護士は、バランスがとれたスキルマトリクスになるでしょう。

経営者の場合

経営者は、主にマーケティング、営業のほか、経営戦略の策定などのアイディア性の高いスキルにおいて、高度な知見があると考えられます。また、リスクテイクの経験値があるため、ビジネスジャッジの視点が豊富にある人材は、消極的な判断に関しても高い知見があると考えられます。

そのため、経営の監督を行う社外取締役のスキルマトリクスとして高い適格を有するといえます。

公認会会計士の場合

会計士は、財務に関して、高度の専門性があります。財務に密接にかかわる経営マターとしては、M&Aもあります。また、弁護士に比べると、会社のお金の動き方を細密に把握しており、経営戦略的な側面にも高い専門性を有しています。

そのほか、あらゆる業界においてDXが浸透する中で、技術・IT実装に関わる人材として、エンジニアも非常に重要な人材です。

社外取締役に弁護士や会計士の選任を推奨する理由section

企業経営におけるソリューションスキルの高さ

1点目として、弁護士や会計士は、個々の専門分野の差異はさておき、業務において企業経営における課題に対して提供できるソリューション・スキルが合致することが挙げられます。

弁護士や会計士が、社外取締役に適任であること、また選任が推奨される理由は、専門性が極めて高いこと、専門分野ごとに企業の業務領域との高いマッチングを図ることができること、そしてコーポレート・ガバナンスの向上とスキルセットとの親和性が非常に高いことが挙げられます。

専門分野ごとの視点で高いマッチングを図れる

2点目として、個々の専門分野ごとの視点でも、高いマッチングを図ることができるからです。例えば弁護士でいえば、企業法務という大きな枠組みの中に、M&A、ファイナンス、危機管理、ジェネラルコーポレート、規制法対応、知財戦略、人事労務など多岐にわたる専門分野があります。

それぞれの専門分野ごとに、企業の事業領域や経営マターの内容に応じた形で、人材を採用することができます。

IPOに向けた経験者・社外取締役を選任するにはsection

社外取締役の選任には、どのような手段が考えられるでしょうか。

既存役員からの紹介

役員同士の知り合いあるいは顧問先企業で、紹介を通じて、社外取締役を必要とするIPO準備企業とマッチングするパターンが考えられます。これは、もっぱら経営者とのコネクションの有無によることと、独立性要素に留意すべきでしょう。

社外役員のマッチングサイト

近時は、ネットメディアの向上と多様化により、企業側が役員人材を採用する場面でも、マッチングサービスが注目されます。EXE[エグゼ]という、弁護士や公認会計士などの専門性の高い人材を中心に、社外役員人材のマッチングサービスを提供しています。

業界に精通したエージェントのサポートも含めた一気通貫のサービスです。

弁護士会や会計士会の候補者リスト

弁護士会や公認会計士協会といった、士業の自治組織・団体が行っている候補者名簿への登録もあります。準公的な機関によるものであるため、企業としては信頼がおけるかもしれません。他方で、マッチングにコミットしたサービスではないことから、知見やスキル的な面のみならず、パーソナルな部分を含めたマッチングを志向する企業にとっては、デメリットもあると考えられます。

監査法人・主幹事証券からの紹介

監査法人や主幹事証券からの紹介も考えられます。監査法人の場合は、特に会計士に関して、経歴などの一般的な情報のみならず、会計監査人として職務に従事する経過も踏まえた形で紹介をすることが期待できます。そのため、マッチングにコミットする要素があります。

主幹事証券からの紹介も、投資家目線で、企業の内情を把握しつつ従前その候補者がどのような形で経営に関与し、ガバナンスに貢献していたのかを踏まえた判断が期待できます。そのため、マッチングにコミットできる可能性は高いといえます。

VCからの紹介

IPO準備企業という点に絞れば、ベンチャー企業への投資判断に精通したVCカンパニーからの紹介を受けることも、非常に有益であると考えられます。

まとめ

IPO準備段階における社外取締役の役割の重要性などを解説してきました。特に、上場後を見据えた形で、早い段階から社外取締役を経営陣に組み込むことで、ガバナンス体制の構築と運用が実効的になります。

IPOを目指す企業は、社外取締役の採用に際し、上記の点をぜひチェックしてみてください。